Bitcoin vs Ouro: O Confronto do Refúgio Seguro

Por séculos, o ouro tem sido considerado o ativo definitivo de refúgio e reserva de valor. Nos últimos anos, Bitcoin - a primeira e maior criptomoeda - emergiu como uma concorrente digital, frequentemente aclamada como 'ouro digital'. Ambos os ativos têm defensores apaixonados: ouro por sua estabilidade tangível, Bitcoin por seu potencial de alta tecnologia e alto crescimento. Neste blog, fazemos uma análise jornalística sobre Bitcoin vs Ouro, comparando seus papéis como reservas de valor, desempenho histórico, volatilidade, méritos como proteção contra a inflação e o que o futuro reserva para esses dois ativos muito diferentes.

Bitcoin e Ouro como Reservas de Valor

Reserva de valor refere-se a um ativo que pode preservar (ou aumentar) seu valor ao longo do tempo. A reputação do ouro como reserva de valor é construída em milhares de anos de história humana - é escasso, durável e universalmente reconhecido. O Bitcoin, lançado em 2009, é um novato que rapidamente ganhou seguidores como uma reserva de valor digital devido à sua escassez programada e natureza descentralizada. Aqui está como os dois se comparam em atributos-chave:

- História & Confiança: O ouro tem sido usado como reserva de riqueza por milênios (de moedas antigas a modernas reservas do banco central), ganhando confiança incomparável ao longo do tempo. Bitcoin, por outro lado, tem pouco mais de uma década de história. Embora lhe falte um longo histórico, rapidamente conquistou a confiança de investidores conhecedores de tecnologia e algumas instituições em sua curta existência.

- Escassez: O fornecimento de ouro cresce lentamente (cerca de 1-2% ao ano através da mineração), e há uma quantidade finita na crosta terrestre. O Bitcoin é ainda mais estritamente limitado - seu fornecimento é limitado a 21 milhões de moedas, com novos bitcoins sendo lançados em uma programação previsível que é reduzida pela metade aproximadamente a cada quatro anos (um evento conhecido como a "halving"). Nenhum dos ativos pode ser criado à vontade, em nítido contraste com as moedas fiduciárias que podem ser impressas em quantidades ilimitadas.

- Tangível vs Digital: O ouro é físico e tangível - você pode segurar uma barra de ouro ou moeda na mão. Essa fisicalidade significa que precisa de armazenamento seguro e pode ser custoso para transportar. O Bitcoin existe apenas digitalmente em uma rede global de computadores (blockchain). Não tem forma física, o que o torna facilmente portátil (você pode enviar valor pela internet para o mundo todo), mas também significa que depende da internet e da eletricidade para acessar.

- Divisibilidade & Utilidade: O Bitcoin é altamente divisível (você pode gastar uma pequena fração de uma moeda) e facilmente transacionável, o que aumenta sua utilidade como uma moderna reserva de valor ou até mesmo meio de troca. O ouro é menos divisível em termos práticos (cortar gramas de uma barra não é conveniente) e não é usado diretamente em transações do dia a dia. No entanto, o ouro tem usos práticos - desde joias até eletrônicos - que fornecem uma demanda básica além do investimento. O valor do Bitcoin é impulsionado puramente pela demanda dos investidores e pelo uso de sua rede, já que não possui uso industrial.

- Adoção de mercado: O ouro é amplamente detido por indivíduos, instituições e até mesmo governos. Os bancos centrais detêm coletivamente dezenas de milhares de toneladas de ouro como parte de suas reservas, destacando a aceitação institucional do ouro. O Bitcoin está em estágios iniciais de adoção - nenhum banco central detém Bitcoin (ainda), mas é detido por um número crescente de investidores de varejo, corporações e até mesmo algumas nações como moeda legal. Sua tendência de adoção é forte, mas também enfrenta escrutínio regulatório em muitos países, o que o ouro evita em grande parte neste ponto.

Em resumo, o ouro oferece o segurança da tradição e tangibilidade, enquanto o Bitcoin oferece inovação e potencial de alta como uma loja de valor da era digital. Em seguida, vamos ver como eles realmente se saíram para os investidores.

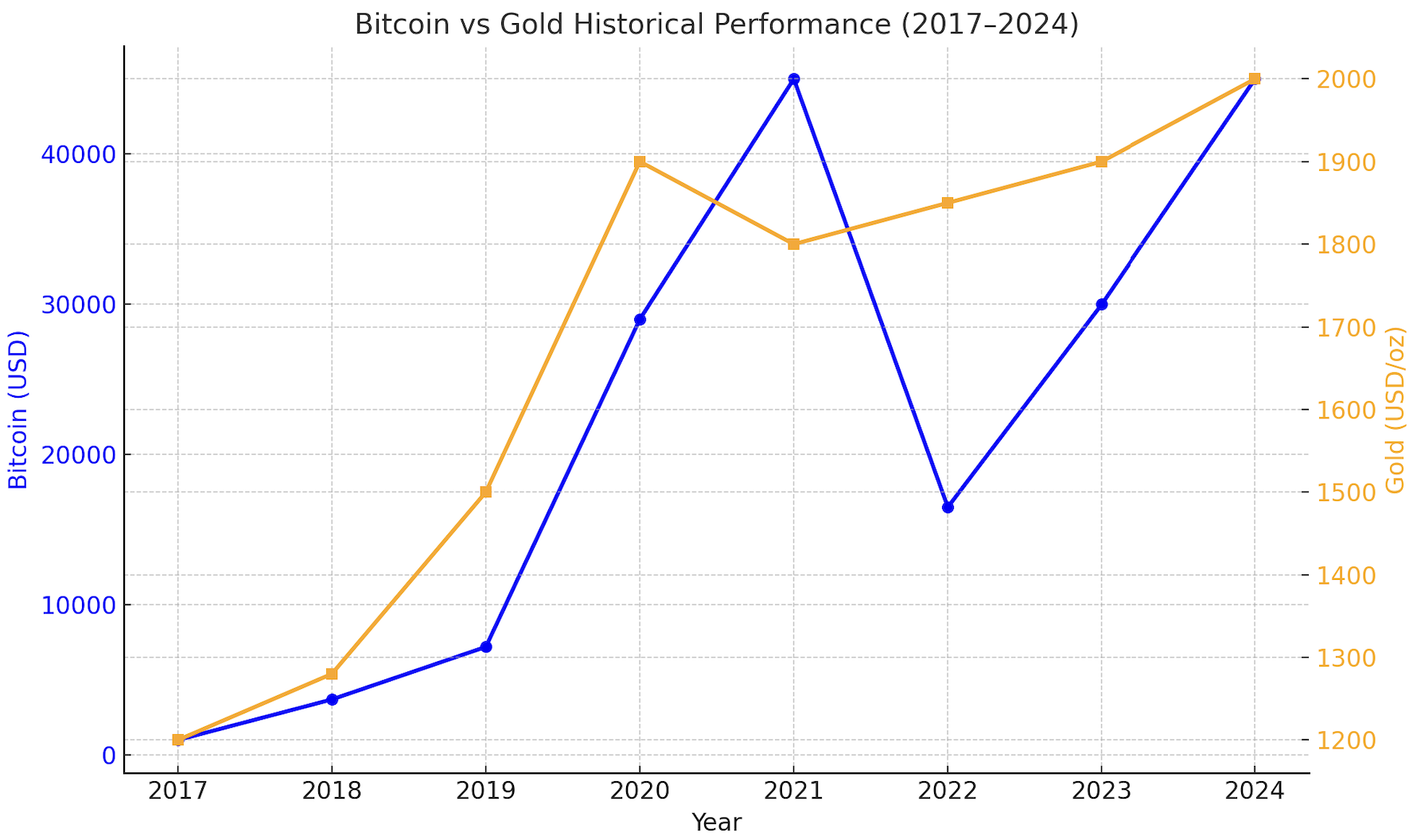

Desempenho de Preço Histórico

Quando se trata de desempenho de preço, a diferença entre o ouro e o Bitcoin tem sido dramática. O ouro é conhecido por sua estabilidade a longo prazo - geralmente preserva riqueza e supera a inflação de forma modesta, mas não é conhecido por grandes saltos de preço em períodos curtos. O Bitcoin, por outro lado, proporcionou retornos impressionantes desde sua criação, mas com extrema volatilidade.

Ao longo da última década, o Bitcoin tem sido a classe de ativos com melhor desempenho no mundo. Em seus primeiros anos, um Bitcoin era virtualmente sem valor - apenas alguns centavos. Em 2011, era apenas alguns dólares, e uma década depois explodiu para dezenas de milhares de dólares por moeda. Por exemplo, cinco anos atrás (por volta de 2016-2017), o Bitcoin estava sendo negociado abaixo de $1.000; hoje muitas vezes ele flutua na Faixa de $30.000 a $50.000por moeda. Isso representa um aumento de milhares de por cento. O crescimento do Bitcoin não tem sido constante ou suave, no entanto - ele passou por múltiplos ciclos de alta e baixa (mais sobre volatilidade depois). Grandes corridas de touros em 2013, 2017 e 2020-2021 viram seu preço se multiplicar rapidamente, enquanto os mercados bear intercalados viram declínios de 50% ou mais. Investidores iniciais que mantiveram durante a turbulência viram ganhos sem precedentes: mesmo considerando recuos, a tendência de longo prazo do Bitcoin tem sido fortemente ascendente.

O desempenho do preço do ouro tem sido muito maisconstante e modesto. Uma década atrás, em 2013, o ouro estava por volta de $1,300 por onça. Em 2025, o ouro está aproximadamente no $1,900–$2,000 por onçafaixa. Mais de dez anos, isso é um ganho decente (cerca de 50% maior em termos de USD, sem considerar a inflação). O ouro atingiu uma alta histórica em torno de $2,070 em 2020 em meio à incerteza da pandemia e novamente se aproximou de níveis recordes durante períodos de alta inflação em 2022-2023. Mas, no geral, o gráfico de preços do ouro parece relativamente plano em comparação com a disparada do Bitcoin. Os detentores de longo prazo de ouro viram sua riqueza preservada e crescer lentamente - por exemplo, ao longo de 20 anos, o ouro quadruplicou aproximadamente desde o início dos anos 2000 até agora - mas eles não experimentaram nada parecido com os retornos explosivos do Bitcoin.

Uma diferença chave entre Bitcoin e ouro é vividamente ilustrada pela história de preços deles. Na última década, o preço do Bitcoin disparou de menos de $100 em 2013 para quase $70.000 em seu pico em 2021 e permanece na casa dos milhares em 2025. Em contraste, o preço do ouro subiu gradualmente de cerca de $1.300 por onça para cerca de $1.900 por onça no mesmo período. O gráfico acima (usando uma escala logarítmica devido aos enormes ganhos do Bitcoin) destaca o crescimento exponencial do Bitcoin – superando em muito a alta cumulativa do ouro – mas também mostra as oscilações bruscas do Bitcoin, em contraste a linha relativamente estável do ouro. Em outras palavras, o Bitcoin teria multiplicado vastamente um investimento feito há dez anos, enquanto o ouro teria proporcionado um aumento modesto e estável.

Vale ressaltar que o ouro mostrou seu valor ao longo séculosUm exemplo frequentemente citado: uma onça de ouro poderia comprar um terno elegante para homens há cem anos, e ainda pode hoje - um testemunho da preservação de longo prazo do poder de compra do ouro. O Bitcoin não tem séculos de história, mas seus apoiadores argumentam que se ele tivesse existido ao longo do mesmo período, seu fornecimento matematicamente limitado preservaria valor de forma semelhante a longo prazo (e de fato se valorizaria significativamente à medida que a adoção cresce).Historicamente, o preço do ouro tende a subir durante períodos de crise econômica ou inflação, enquanto o desempenho histórico do Bitcoin tem sido mais ligado às curvas de adoção de tecnologia e à liquidez nos mercados financeiros.

Comparação de Volatilidade

A volatilidade é onde o Bitcoin e o ouro divergem dramaticamente. O ouro é valorizado em parte porque é uma reserva de valor relativamente estável. Seus movimentos de preço geralmente são graduais. O Bitcoin, por outro lado, é notoriamente volátil.

- Em termos diários, o preço do ouro pode variar 1% ou menos - uma oscilação de $20 em uma onça de $2.000 seria típica. Grandes movimentos no preço do ouro de 5 a 10% em um dia são muito raros e geralmente estão ligados a grandes eventos geopolíticos ou econômicos.

- O Bitcoin, em um determinado dia, pode facilmente oscilar 5% para cima ou para baixo (às vezes muito mais). Movimentos de dois dígitos percentuais em um único dia aconteceram durante crises ou condições de mercado frenéticas. Por exemplo, em março de 2020, quando o pânico do COVID-19 atingiu os mercados, o preço do Bitcoin despencou cerca de 50% em questão de dias - um movimento extremo que seria quase inimaginável para o ouro em um intervalo tão curto. Durante a corrida de alta de 2021, o Bitcoin frequentemente disparou ou caiu milhares de dólares em questão de horas no fervor especulativo.

Ao longo de períodos mais longos, a volatilidade do ouro é baixa. Os investidores veem o ouro como um ativo seguro e estável que pode cair ou subir por percentagens moderadas por ano. O Bitcoin, por outro lado, tem movimentos ano a ano que são extraordinários: ele pode quadruplicar em um ano, ou perder mais de 70% de seu valor em uma desaceleração severa. Essa alta volatilidade significa risco maior: um investidor em Bitcoin deve suportar grandes oscilações no valor da carteira, enquanto um detentor de ouro geralmente vê bem menos flutuação na riqueza.

Por que o Bitcoin é tão mais volátil? Algumas razões: O Bitcoin ainda é uma classe de ativos relativamente jovem e emergente, e seu valor é impulsionado por especulação e mudança de narrativas. Seu mercado é menor e menos líquido do que o do ouro, então o dinheiro entrando ou saindo tem um impacto maior no preço. Notícias regulatórias, hacks ou mudanças no sentimento do investidor podem desencadear respostas desproporcionais. Por outro lado, o mercado do ouro está profundamente estabelecido - é mais difícil chocar um mercado que existe há séculos, com milhões de participantes e uma ampla base industrial. O ouro também tem uma espécie de âncora de valor em seu uso e emreservas do banco central, o que reduz a especulação desenfreada. O Bitcoin ainda está encontrando sua verdadeira descoberta de preço em meio ao crescimento e adoção rápidos.

Dito isso, a volatilidade do Bitcoin tem diminuído ligeiramente à medida que amadurece - os movimentos selvagens de seus primeiros anos (quando poderia subir 1000% e cair 80% rotineiramente) se acalmaram um pouco à medida que o mercado cresceu. Ainda assim, em comparação com ativos tradicionais (ações, títulos e até ouro), o Bitcoin continua extremamente volátil. O papel do ouro como estabilizador em carteiras (ele muitas vezes se move inversamente a ativos de risco em crises) é bastante diferente do perfil do Bitcoin como um ativo de alto risco, alta recompensa que muitas vezes negocia mais como uma ação de tecnologia ou investimento de alto beta.

Investidores que consideram Bitcoin versus ouro devem ponderar essa diferença de volatilidade: o ouro oferece tranquilidade com volatilidade relativamente baixa, enquanto o Bitcoin oferece oportunidade de altos retornos, mas com ação de preços de montanha-russa.